经过上周的震荡调整,3月18日,沪深两市再迎放量大涨。与市场情绪相呼应的是,大佬们也纷纷抓紧备案新产品、筹集“子弹”。

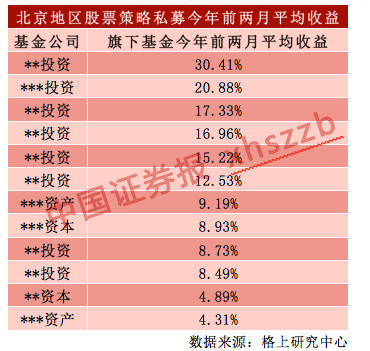

另一方面,主流私募今年前两个月业绩也十分“喜人”,规模以上股票策略私募最高收益已超30%,赚钱效应明显!

大佬们用行动回答,3000点后,增量资金值得期待!

大佬抓紧筹集“子弹”

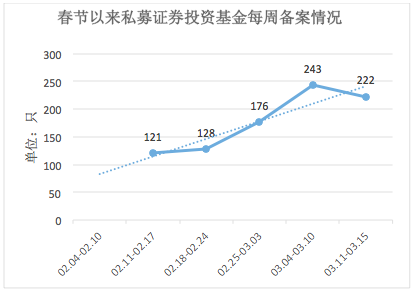

尽调宝数据显示,3月4日至3月10日间,私募基金备案新增381只,比上周(2月25日到3月3日)增加77只。其中,证券投资基金243只,占比63.8%,创下春节以后单周备案数量新高,相比2月25日至3月3日当周备案数量的176只,数量增长38.1%。而上周(3月11日至3月15日),亦新增222只私募证券投资基金。

此外,月度数据方面,3月以来相关备案数据也出现明显上升。中证君统计3月4日至3月15日的数据发现,仅两周时间,3月合计已备案465只私募证券投资基金,超过2019年1月备案产品的一半。

数据来源:尽调宝

3月以来,不少大佬也在抓紧时间布局。中国证券投资基金业协会官网显示,3月13日,“一哥”王亚伟的千合资本备案了名为外贸信托-隆新3号证券投资集合资金信托计划的新产品。同日,保银投资登记备案了保银多策略对冲私募基金。

3月11日,前泽熙投资总监史朝兴登记备案了慈阳投资优选3号私募证券投资基金。

3月8日,邱国鹭掌舵的高毅资产备案了华润信托·高毅晓峰优选1号集合资金信托计划和华润信托·高毅晓峰优选2号集合资金信托计划两只产品。

3月4日-3月7日,四川中兴汇金接连备案三只证券类产品,分别为中兴汇金9期锐进型私募证券投资基金、中兴汇金成长2期证券投资私募基金、中兴汇金6期证券投资私募基金。

3月1日,李泽刚管理的和聚投资也登记备案了一只名为清-和聚量子科技私募证券投资基金的产品。

主流私募高仓位“逆袭”

除了备案数据,每月一出的仓位数据同样显示私募整体情绪仍然乐观。根据华润信托的数据,截至2019年2月底,华润信托股票多头指数CREFI的平均股票仓位为68.88%,相比1月环比提升了近11个百分点,也创下了2016年4月以来的数据新高。并且,股票持仓超过五成的私募已有78.64%,一半以上的私募持仓超过8成。中证君还了解到,上周随着市场的调整,还有知名私募适时加仓,目前仓位已接近85成水平。

另一方面,新出炉的私募今年前两个月数据显示,不少去年重仓的、规模以上的私募今年前两月赚得“盆满钵满”,股票策略私募最高收益已超30%。

(注:以上数据仅统计净值披露日为2019.01.27-2019.01.31、2019.02.24-2019.02.28且对外开放的产品,所有产品的收益均已扣除业绩报酬。上榜机构需满足策略管理规模50亿以上,或管理规模30亿以上且机构成立满5年。)

关注财报数据风险 2019年不悲观

当下,市场正在3000点附近反复徘徊。中证君采访及整理了其中几家上榜机构的观点,看他们对后市如何判断。

星石投资:关注科技类成长股

尽管经历了一轮普涨,A股仍处于牛市的前期酝酿阶段。后续,市场可能会面临短期休整,休整后有可能进入牛市的爆发阶段,这一阶段需要基本面的配合。

其次,结束了普涨之后,市场将迎来分化,以科技类为核心的成长企业将走得更远。

我们比较看好代表新经济发展方向的、以科技类别为核心的成长股。具体来说,可以考虑沿以下四条思路配置资产:

1)已经具备全球竞争优势的高端制造业,比如新能源汽车产业链、5G产业链等。

2)受益于制造业转型升级的先进制造比如自动化设备、自主可控、云计算等,制造业转型升级是确定性趋势。

3)新模式和高效率的互联网企业,比如互联网金融。

4)受益于人口老龄化的行业,比如医药生物。

煜德投资:顺周期行业将表现更好

上周趁市场震荡回调已适当加仓,目前仓位在85成附近,组合进攻性配置有所加强。对今年全年走势,我们比较乐观,当市场的躁动情绪释放过后,会逐渐回归理性,整体中枢还会逐步上移,丰富的结构性机会就会显现。

今年经济下行压力较大,上半年业绩盈利有明显改善的行业比较少。但是下半年,一些顺周期的行业,比如房地产产业链、社会服务业、航空等,随着经济触底回升表现应该会较好。现在市场确立底部经历一轮上涨开始调整阶段后,我们组合进攻性配置会有所加强,会增加更多代表未来方向、创新方向的品种,这对我们来说是一次均衡组合、重新调配的机会。

景林资产:中国股票估值相对较低

对于2019年,景林重申,中国股票的估值相对较低,目前已低于过去十年平均水平以下。

景林认为,尽管对即将出的财报数据不乐观,但是2019年市场有很多积极的边际变化已经出现(改革预期、货币政策财政政策、股权质押问题等),因此2019年不悲观。

同时,复杂的环境对研究提出了更高的要求,整体关注消费升级(大众、中产)、新零售新服务和科技创新。

清和泉资本:需精选个股

当前市场处于估值底与盈利底之间。把握市场或个股底部的核心要素是估值,而“低估值”是锚。短期市场我们认为或即将进入第二阶段,需要精选个股。

我们之前分析过估值修复的因素集中在“流动性宽松”、“资本市场改革”和“盈利改善预期”。一般估值修复前期主要依靠前两个因素,而本轮估值修复幅度已较大,1-2月全A指数上涨近30%,短期这些因素预计仍然会持续,但边际效应在递减。后期估值继续修复需要依靠盈利改善预期,而每一轮经济全面企稳之前,行业是分化比较严重,一些先导行业最先复苏。

原标题:3000点之上,王亚伟等大佬已在筹集“子弹”!半数私募持仓超8成