监管罚单既可看作“黑历史”,也可视为“前车之鉴”。这一年来,券商被监管开具了多少张罚单,违规之处通常在哪些方面?

据券商中国记者不完全统计,截至12月24日,针对证券公司在日常监管中出现的涉嫌违法违规的行为,证监会及其派出机构对40家券商开出58份行政监管措施或行政处罚决定书,同时,还对50余名证券从业人员的违规行为进行相应的处罚,其中,27名证券从业人员炒股遭罚,罚没超7200万。

券商中国记者对今年来的罚单情况进行梳理,总结了今年来监管处罚券商的六大特点,比如:

今年来信用债违约风险频发,债券承销违规类罚单数量较多;

监管对并购重组财务顾问问题的处罚力度最大,体现在罚没金额较大;

合规管理办法正式实施后,券商内控不健全问题密集暴露;

证券从业人员罚单集中于违规买卖股票,今年来处罚额度已超7200万等。

一、债券承销类违规罚单数量多

今年来,股市下跌幅度在历史上名列前茅,信用债违约风险频发,券商因债券发行承销问题所获罚单也较为突出。债券承销违规罚单在投行违规问题中数量最多。

券商中国记者不完全统计,今年券商因债券发行、承销过程中被发现的问题,就拿下了9张监管函,其中华泰联合证券、大通证券、中山证券三家公司因涉及同一公司债务违约事项被监管出具警示函,东海证券和东莞证券两家均因债券发行承销问题拿下两张罚单。

4月23日,黑龙江证监局一口气下达了4张警示函,其中3张警示函派给证券公司。华泰联合证券、大通证券、中山证券三家公司在亿阳集团2016年发行的债券的承销及受托管理过程中,存在对公司尽职调查不全面、底稿不完善、受托管理不到位等问题,均被警示。

巧合的是,东海证券今年所获罚单涉及的债券也发行于2016年。今年1月12日,东海证券因作为“16丹东港”债券的受托管理人,在债券存续期内未能勤勉尽责地履行受托管理责任,被辽宁证监局出具警示函;四个月之后,5月29日,因在担任“16洪业02”债券主承销商、受托管理人期间,未对洪业化工涉及的重大仲裁、诉讼和其他重大事项进行尽职调查,被江苏证监局出具警示函。

东莞证券因在担任“15龙里债”、“15华容债”、“16南县债”等债券受托管理人期间,未勤勉尽责,分别于9月份和12月份被贵州证监局和湖南证监局出具警示函。

二、并购重组财务顾问罚款金额大

就梳理结果来看,券商因投行业务违规受罚较多,其中并购重组财务顾问业务是投行遭罚重灾区,不仅罚单数量较多,罚没金额也令人咋舌。

就罚没金额来看,国信证券和东方花旗证券均因并购重组财务顾问业务收到监管责令改正的行政处罚决定,并均被处以超2000万元巨额罚款。

6月份,国信证券收到证监会行政处罚决定书,因公司在担任华泽钴镍恢复上市保荐机构以及重大资产重组独立财务顾问期间,出具的报告中存在虚假记载、重大遗漏等问题,被证监会下达行政处罚决定书,对其在违规行为责令改正,并处没一罚三共计2800万元罚款,4名责任人员也被处以30万元至10万元不等的罚款,并均给予警告。

11月份,东方证券控股子公司东方花旗证券因在粤传媒收购上海香榭丽传媒股份有限公司项目中出具的财务顾问报告存在虚假记载,被证监会没一罚三共计2380万元,2名项目主办人分别被处以 10 万元罚款,并给予警告。

另外,中原证券也因并购重组财务顾问业务未勤勉尽责被监管处以没一罚三共计40万元的处罚,项目经办人也被给予警告,并分别处以5万至10万元不等的罚款。

三、ABS罚单增多,监管力度升级

资管新规出台之后,ABS成为大的业务方向,监管也在持续升级。今年来,至少有国信证券、申万宏源、华菁证券等3家券商因ABS项目违规领监管罚单。

今年4月份,国信证券因作为邹平电力ABS计划管理人期间,未及时履行相关信息披露义务,未监督、检查邹平县电力集团有限公司持续经营情况和基础资产现金流情况。山东证监局对国信证券采取出具警示函措施。

9月30日,上海证监局对ABS计划管理人华菁证券出具警示函,并要求管理人限期改正。这次处罚与之前对国信证券的处罚不同,并未明确指出是哪单ABS项目。监管称,华菁证券作为资产支持专项计划管理人,个别项目存在资金划转不规范,信息披露不充分的问题。

10月30日,上海证监局对申万宏源证券资产证券化业务进行了现场检查,发现其多个项目尽职调查不充分,部分项目存续期管理不到位等问题,对申万宏源证券出具警示函。值得注意的是,申万宏源证券去年已因资产支持证券业务中的问题收到上海证监局警示。

四、内控不健全问题密集暴露

《证券公司和证券投资基金管理公司合规管理办法》自2017年10月1日起施行,今年以来证监会进一步强化了证券公司的现场检查力度,方方面面的内控问题被暴露出来。

今年7月份,上海证监局公开了对德邦证券出具的警示函,指出德邦证券作为中州期货控股股东,对子公司进行合规检查时未发现资金被挪用的情况;作为两期五洋债的主承销商及受托管理人,未能勤勉尽责履行受托管理责任等等问题,体现了公司内部控制不健全,合规管理有效性不足。

11月份,内蒙古证监局对恒泰证券现场检查时,发现其存在违规销售P2P金融产品、违规保证产品最低收益率等行为,表明公司内部控制不完善,经营管理较为混乱,下达了责令改正的行政监管措施。

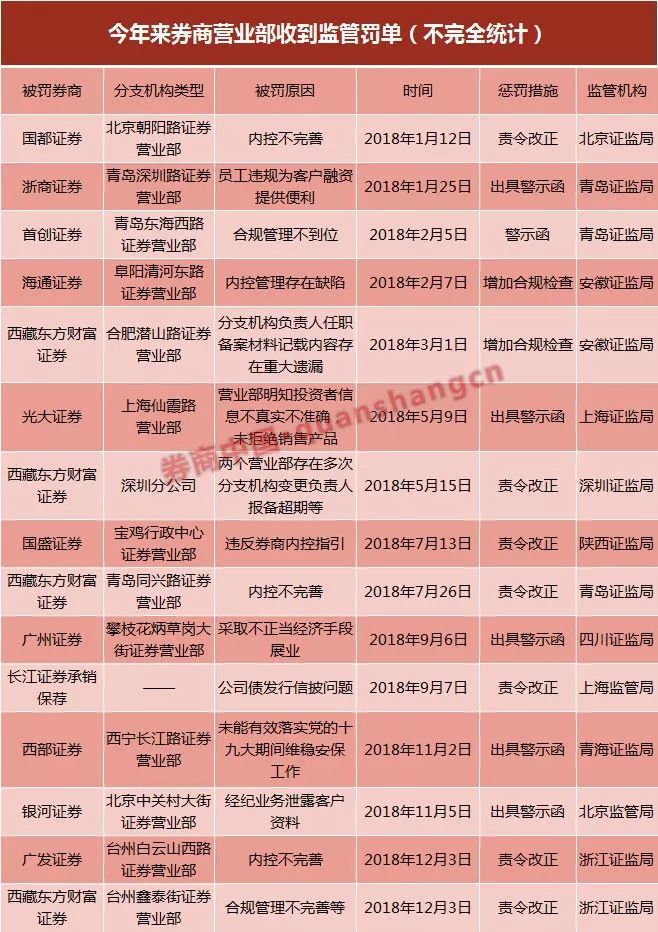

券商中国记者发现,不少罚单暴露出一线营业部合规意识的薄弱。比如,海通证券阜阳清河东路证券营业部存在经纪人使用客户交易区电脑代客户交易股票的情况;浙商证券青岛深圳路证券营业部员工违规为客户融资提供便利;西藏东方财富证券台州鑫泰街证券营业部未能充分了解客户的基本信息,未对部分客户账户明显异常的交易行为进行必要的审查并及时报告等。

五、监管加强对经纪人的合规管理

经纪人是个游离于券商员工的群体,从劳动关系层面来看,证券经纪人是指接受证券公司的委托,代理其从事客户招揽和客户服务等活动的证券公司以外的自然人,不属于证券公司员工;从员工团队层面来看,券商内部对经纪人的归属并不认同。

去年颁布的券商合规细则中,首次提出经纪人为营业部工作人员,要求营业部配备合规人员。华北地区一家中等券商合规总监向券商中国记者表示,“券商对经纪人的合规管理是个难题。”

今年的罚单情况来看,至少有6份罚单针对券商经纪人,而在过去几年内,公开对经纪人的处罚少之又少,可见监管对经纪人的处罚力度正在加强。今年对经纪人罚单处罚原因多集中于经纪人操作他人证券账户、利用他人资金进行股票交易,并约定分享投资收益等。

券商中国记者梳理出经纪人执业的三个风险点,即不能做投资咨询服务,不能代客理财,不能涉及两融、期货等创新业务。

一言以蔽之,券商经纪人不能从事揽客之外的其他工作。在券商营业部进行扩张的年代,招聘带有一定客户资源的经纪人被各大券商所追捧。但随着监管趋严,经纪人满足合规管理要求则显得越来越困难。

六、从业人员罚单集中于违规买卖股票,今年来处罚额度已超7200万

“证券从业人员不得炒股”,是证券从业人员不能逾越的红线,但在利益驱动下,仍有不少人以身试法,最终被监管处罚。券商中国记者不完全统计,今年以来共有50名证券从业人员被监管出具罚单,有保荐人以及财务顾问主办人因项目出问题而受责罚,有营业部人员违规为客户融资活动提供中介或其他便利,也有明知投资者信息不真实不准确,却未拒绝向其出售金融产品等等多个方面。

但从业人员罚单占比最大的问题是违规买卖股票。据券商中国统计,截至目前,今年至少已有27名证券从业人员因借他人名义持有、买卖股票或私下接受客户委托买卖证券而受到监管处罚,共计罚没金额超过7200万,其中有3名从业者被采取3年、5年以及10年证券市场禁入的措施。

有些从业人员在证券交易中获益不菲,处罚力度非常大。今年开年,证监会对5宗案件作出行政处罚进行通报,其中就有证券从业人员违法买卖股票案,原太平洋证券腾冲光华东路证券营业部任总经理杨泰华在任职期间,使用他人账户进行证券交易,违反了《证券法》43条规定,上海证监局决定责令杨泰华依法处理非法持有的剩余股票,没收已获违法所得约1,433万元,并处以约4,301万元罚款,罚没金额共计5734万元。

有些从业人员虽然在交易中没有获益,依然要接受现金处罚。证监会通报的另一宗从业人员违法买卖股票涉及人员为先后在中金公司建国门外大街营业部、北京科学院南路营业部工作的从业人员陆茜,她同样使用他人账户进行证券交易,虽没违法所得,被责令依法处理非法持有的股票,并处以40万元罚款。

有些从业人员因违规情形恶劣,遭监管责令证券市场禁入。就在上个月,原华融证券基金业务部总经理贺文哲与同事贺凯私下接受客户委托买卖证券、违法买卖股票,成交额1.8亿元,亏损83万元。证监会网站已对两人责令改正,处以罚款,并分别作出10年和5年证券市场禁入的处罚决定。记者梳理近一年半来证券从业人员被处罚的情况发现,10年证券市场禁入的处罚十分少见。

此前,原安信证券资管副总蒋政、原华泰联合证券投资银行部副总监广宏毅、原民族证券机构销售部副总经理姚丽皆因代客炒股或买卖证券被证监会处以证券市场禁入的处罚,禁入时间在3年至5年之间。